當前,網絡支付的高效便捷,在改變群衆消費(fèi)習慣、改善人們生(shēng)活品質的同時,也讓一(yī)些“見不得光”的網絡黑灰産業蠢蠢欲動。

2020年4月,網絡安全保衛支隊(以下(xià)簡稱:蘇州市公安局網安支隊)會同張家港市公安局深入推進“淨網2020”專項行動和網絡重案攻堅專項行動,通過深入研判、深挖徹查、持續打擊,成功斬斷一(yī)條集“上遊資(zī)金供給——非法‘第四方支付’——下(xià)遊黑灰産業”于一(yī)體(tǐ)的完整犯罪産業鏈,成功摧毀一(yī)個爲網絡貸款詐騙提供支付結算渠道的犯罪團夥,先後抓獲涉案人員(yuán)72人,查扣作案用電(diàn)腦41台,手機210餘部,凍結銀行卡2100餘張,涉案資(zī)金4.8億餘元。

随着我(wǒ)國金融業務下(xià)沉的同時,其風險也在不斷擴張。各類金融機構,無論是銀行、互聯網金融平台,還是私募基金、保險等,都将面臨愈發嚴峻的風控挑戰。2019年7月,通付盾攜手知(zhī)名安全媒體(tǐ)Freebuf及安全廠商(shāng)瑞數信息撰寫的《深淵背後的真相之金融反欺詐》報告中(zhōng)就曾指出,基于新技術和新場景的詐騙手段正在不斷升級,未來犯罪分(fēn)子欺詐能力不斷提升,欺詐方式更具專業化、智能化,甚至可能出現結合了最新技術的某些特定場景下(xià)的欺詐手段。

2020年,通付盾風控行業專家們再次針對金融行業網絡黑産展開(kāi)調查,證實了金融行業網絡黑産“套路”“将至已至”,并得出網絡黑産五大(dà)新發現:

發現1:黑産上雲,相關産業鏈進一(yī)步深化

2019年,黑産從業者的資(zī)源投入規模、黑色産業鏈的發展速度都遠超想象,對黑産的認知(zhī)如果停留在初級階段,勢必導緻對抗過程中(zhōng)的信息不對等,從而增加防禦難度。黑産的資(zī)源積累、技術能力和軟硬件配置明顯提升,甚至與雲端結合:上遊封裝攻擊工(gōng)具,通過API接口訪問提供雲端服務,下(xià)遊通過調用群控、IP秒撥、打碼、接碼等雲服務實現攻擊工(gōng)具的無縫集成和快速部署,伴随黑産上下(xià)遊的高效緊密配合,一(yī)條技術更爲先進的黑色産業鏈逐漸建立。大(dà)規模的雲端“養号”,可以算得上是他們産業鏈的關鍵一(yī)環,與此同時,黑産獲得 IP 資(zī)源的方式也在不斷發展升級,通過把多個地區的秒撥資(zī)源打通,就可以實現在單台秒撥機上撥到全國上百個地區的IP資(zī)源,稱爲“雲撥”。

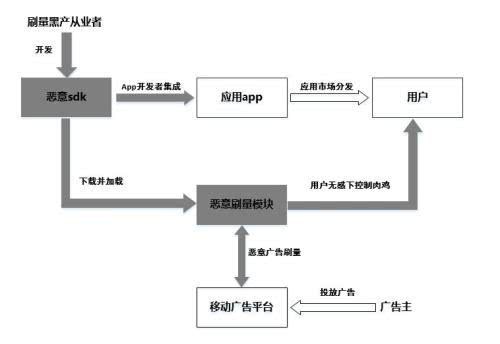

發現2:外(wài)擾轉内患,APP端SDK風險加劇

随着近年來應用商(shāng)城安全審核的加強,以及App簽名、加固等防護技術的成熟,通過二次打包假冒App進行釣魚及木馬植入的攻擊手法得到了有效控制,這也導緻越來越多的黑産将目光轉移到SDK。2019年,一(yī)款新型惡意SDK主要瞄準各類中(zhōng)小(xiǎo)型應用,其目的是在用戶無感知(zhī)的情況下(xià)通過惡意操作實現廣告刷量并獲利。該SDK通過将惡意子包嵌入正規移動應用,達成對應用分(fēn)發渠道的複用,實現觸達千萬級用戶的效果。

在互聯網金融App研發過程中(zhōng),廣告、支付、統計、社交、推送、地圖等服務一(yī)般通過調用第三方公司SDK工(gōng)具包實現,由于SDK開(kāi)發者的安全水平能力參差不齊,可能導緻SDK存在安全漏洞,成爲攻擊宿主App或客戶手機的跳闆,甚至有黑産故意發布預留“後門”的SDK,以便收集用戶信息或執行惡意操作。

發現3:釣魚升級,仿冒APP卷土重來

随着國家對釣魚網站、僞基站的大(dà)力打擊,傳統的釣魚網站、仿冒App已經得到有效控制,而在2019年,我(wǒ)們發現一(yī)種通過仿冒App嵌套詐騙網站的新型釣魚欺詐模式,釣魚攻擊威脅有擡頭趨勢。

從技術角度看,部署方式爲輕量級仿冒App嵌套詐騙網站的模式,一(yī)個詐騙後台可以對應多個不同機構的仿冒App。由于輕量級的仿冒App開(kāi)發成本很低,在封禁後能夠通過快速的複制、擴展而“死灰複燃”,又(yòu)因爲後台詐騙網站不具備假冒網站特征,在定位、舉證、封禁方面都存在較大(dà)難度。

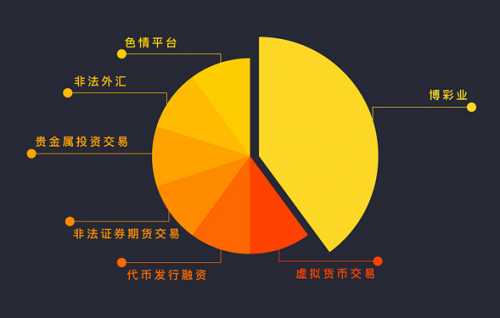

發現4:便捷與風險共存,非法第四方支付平台引關注

當前,第三方支付深入人心,極大(dà)便利了群衆的生(shēng)活,面對網絡支付的高效便捷以及群衆消費(fèi)習慣的改變,網絡賭博等網絡黑灰産蠢蠢欲動。由于第三方支付平台的嚴格監管,非法網站無法直接接入,一(yī)些非法的“第四方支付”平台應運而生(shēng)。所謂第四方支付,有名“聚合支付”,通過聚合多種第三方支付平台、合作銀行、以及其他服務商(shāng)接口等支付工(gōng)具的綜合支付服務。非法的“第四方支付”平台就像是黑灰産的“财務會計”,幫着網絡犯罪分(fēn)子打理着非法資(zī)金,相當于是黑灰産的“金融結算中(zhōng)心”。

發現5:AI vs AI,黑産對抗轉向人工(gōng)智能戰場

随着人工(gōng)智能技術大(dà)規模工(gōng)程化、實用化,網絡金融業以人工(gōng)智能、機器學習等手段對傳統黑産進行了“降維打擊”,而黑産爲了突破企業的防護與封鎖,在各類攻擊中(zhōng)也引入了AI技術,出現了以人工(gōng)智能對抗人工(gōng)智能的情況,例如智能人臉識别遭遇“智能人臉僞造”, 人臉融合騙過AI之眼、Google驗證碼被突破,智能人機識别技術面臨失效威脅等。

在此背景下(xià),反欺詐成爲了金融系統中(zhōng)必不可少的一(yī)環。面對新技術、新業态催生(shēng)的複雜(zá)環境,反欺詐也需要結合新業務場景,有針對性地進行防範。

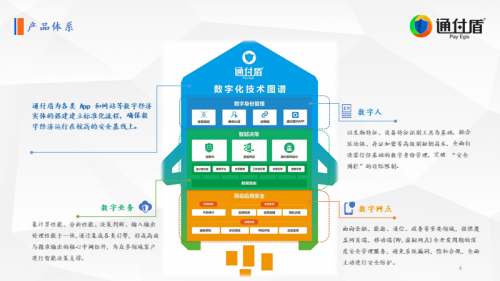

通付盾作爲信息安全行業信貸風控反欺詐業務标杆企業,一(yī)直緻力于不斷提升風控技術,提升反欺詐的對外(wài)賦能。

通付盾智能反欺詐三要素:場景、數據與技術

在智能反欺詐中(zhōng),單純擁有技術能力遠遠不夠。場景、數據和技術是智能反欺詐系統的三大(dà)關鍵要素,智能反欺詐系統有效發揮作用的前提是,任何反欺詐策略都要根據特定場景和數據特征對症下(xià)藥,脫離(lí)場景、數據而空談技術無法讓智能反欺詐體(tǐ)系順利地與實際業務場景契合,發揮其該有的作用。

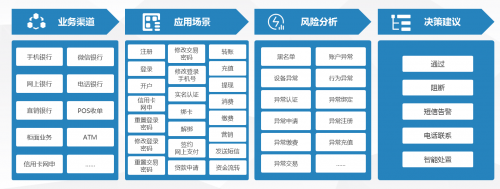

通付盾實時反欺詐預警平台以反欺詐策略模型爲核心、以分(fēn)布式、流計算技術爲基礎;爲金融機構提供覆蓋電(diàn)子銀行、銀行卡、櫃面等不同渠道的實時反欺詐解決方案,對包括登錄注冊、開(kāi)戶、交易、轉賬、取現、營銷、信貸等場景提供本地化反欺詐産品服務。幫助金融機構建設一(yī)站式反欺詐、預警及處置平台。

針對不同反欺詐場景,通付盾還專門推出了側重不同業務需求點的數字風控解決方案和智能決策解決方案,面向金融、能源、運營商(shāng)、政務等國家關鍵基礎設施,從安全與業務兩個層面,解決數字網絡空間下(xià)的安全防護問題。其中(zhōng)的數字風控解決方案,運用大(dà)數據和機器學習等多種科學技術手段,構建設備指紋及威脅感知(zhī)系統,以提供設備全球唯一(yī)标識、設備風險預警與決策、應用攻擊檢測等服務;而智能決策解決方案,是爲銀行業、第三方支付行業、小(xiǎo)微金融等金融客戶打造的便捷高效的立體(tǐ)化業務決策方案,方案集成了通付盾“流計算引擎”、“工(gōng)作流引擎”、“決策引擎”,可協助客戶快速搭建決策體(tǐ)系,爲業務提供高速無感知(zhī)決策體(tǐ)驗,适配信審、風控、營銷、交易等多種場景。

上一(yī)篇:警惕虛拟貨币交易騙局

下(xià)一(yī)篇:黑暗網絡市場帝國遭DDoS攻擊而關閉,帝國提供多種非法商(shāng)品